Come sta AMD? Da cani, basta leggere le trimestrali. Parlando di quote di mercato le schede con il bollino rosso, nonostante una leggerissima ripresa nell'ultimo trimestre, raggiungono a malapena il 19% contro il rimanente 81% appannaggio di NVIDIA: l'anno scorso lo scenario era decisamente diverso, considerando l'azienda di Sunnyvale toccava quota 28%. Ma qualcuno ci ricorda che AMD non fa solo schede video. Cerchiamo di capire come sia sviluppata la situazione della gloriosa azienda americana e quali invalicabili vette la attendano per il prossimo futuro.

La prima ristrutturazione

Gli ultimi anni sono stati una vera e propria via crucis, anche se qualcuno può maliziosamente obbiettare che dal punto di vista finanziario non ci sia mai stato periodo di serenità. L'accordo siglato con Microsoft e Sony per la fornitura esclusiva delle APU per le console di ultima generazione aveva portato ossigeno nelle casse della società, che aveva chiuso il 2013 con un utile netto in perdita di 83 milioni di dollari, una facezia in confronto alla catastrofe del 2012 (-1,18 miliardi).

Nel 2014 un riassetto ha visto l'ingresso di Mrs Lisa Su dapprima nelle vesti di direttore operativo per poi avvicendarsi, qualche mese dopo, a Rory Read alla guida dell'azienda. Contestualmente le attività sono state riorganizzate con la creazione di due divisioni: la Computing and Graphics Business Group (che si occupa fondamentalmente di GPU e APU) e la Enterprise, Embedded and Semi-Custom Business Group (lato server e B2B). Le vendite di SoC ai due principali partner e i nuovi accordi commerciali con Apple non sono stati sufficienti a fermare l'emorragia e, per cercare di far quadrare rapidamente i conti, il 7% della forza lavoro (che conta attualmente poco più di 9000 unità) è stata licenziata: una conferma indiretta che i margini sulla vendita di chipset per PlayStation4 e Xbox One sono troppo risicati. L'anno fiscale si è quindi chiuso con entrambi gli utili (operativo e netto) in consistente perdita rispetto al periodo precedente, anche se questi valori negativi sono in parte giustificati dalle svalutazioni (per circa 230 milioni) su due acquisizioni fatte in passato (SeaMicro e ATI Technolgies) e sulla buona uscita dell'ex amministratore Rory Read. In ogni caso entrambi i gruppi hanno visto contrarre il proprio fatturato, ma è stato l'Embedded a tenere in piedi la baracca, grazie alla vendita di APU a Microsoft e Sony, mentre il Computing ha fatto acqua da tutte le parti, a dimostrazione che l'offerta di AMD sia sul fronte CPU sia su quello GPU non è stata ritenuta soddisfacente dal mercato.

200 km/h in the wrong lane

All'inizio di quest'anno altri dirigenti di alto livello sono stati silurati da Su: si tratta di John Byrne, Colette LaForce e Raj Naik; contestualmente è stata riveduta al ribasso anche la spesa per Ricerca e Sviluppo. Qualche mese fa è stato varato un nuovo piano di ristrutturazione che ha visto la nascita di un terzo polo, ossia il Radeon Technologies Group, a cui capo siede il guru Raja Kuduri, padre di Mantle e delle texture compresse introdotte eoni fa da S3; ad affiancarlo in questa avventura ci sarà Timothy Lottes, che si è trasferito dall'altra parte della barricata dopo aver lavorato per NVIDIA alle tecnologie FXAA e TXAA. Stando alle dichiarazioni di Lisa Su la neonata divisione sarà indipendente e "verticalmente integrata" con gli altri due gruppi, per rendere ancora più agile il profilo di AMD.

In questo piano sono stati previsti ulteriori 500 esuberi (da individuarsi soprattutto tra il personale impiegatizio): pur portando ad un costo immediato di circa 41 milioni, la manovra ne farà guadagnare una ventina in più entro la fine del 2016. Nel frattempo le trimestrali hanno continuato a far piangere gli azionisti (e tutti i sostenitori del marchio rosso): l'ultima ha segnato una perdita netta di circa 200 milioni di dollari che si deve sommare ai 181 persi per strada nel secondo spicchio dell'anno; numeri che hanno costretto la società all'inevitabile e dolorosa strada dei tagli. Non si tratta di una terapia che ha intaccato il brillante reparto di ricerca e sviluppo, bensì il business dei microserver, nicchia in cui pensava di potersi affermare con la summenzionata acquisizione di SeaMicro costata la bellezza di 350 milioni nel 2012 e il cui frutto è stato il solo SM1500, e quello manifatturiero localizzato in Cina e Malesia, dove le fabbriche sono confluite in una joint-venture con Fujitsu (fortunatamente senza ripercussioni per l'occupazione). Dall'operazione, la cui conclusione è prevista per l'inizio del prossimo anno, guadagnerà circa 370 milioni considerati il cash flow minimo per poter navigare a vista fino all'autunno, in cui dovrebbe finalmente debuttare Zen. Nonostante lo scenario desolante, il sales manager dell'area EMEA, Neil Spiecer, si dice ottimista sulle possibilità di tornare a veleggiare in acque tranquille già dal prossimo esercizio; intanto però il tesoretto che alla fine del 2012 garantiva 1,2 miliardi di motivi di serenità si sta sempre più assottigliando e le casse di Sunnyvale possono contare attualmente su poco più della metà di quella cifra.

L’ultimo azzardo: Zen o la fine

Da quanto detto sin qui dovrebbe essere chiaro che se AMD vuole tornare a respirare deve riprendere quote nel settore consumer, con un particolare riferimento al mercato desktop dove latita da troppo tempo. L'azzardo preso da Lisa Su e su cui si gioca tutto il futuro della società si chiama Zen: si tratta della nuova genialata partorita dalla mente del padre del venerabile Athlon 64, Jim Keller, rientrato all'ovile nell'agosto di tre anni fa e nuovamente fuoriuscito nel settembre scorso, con probabile destinazione Samsung.

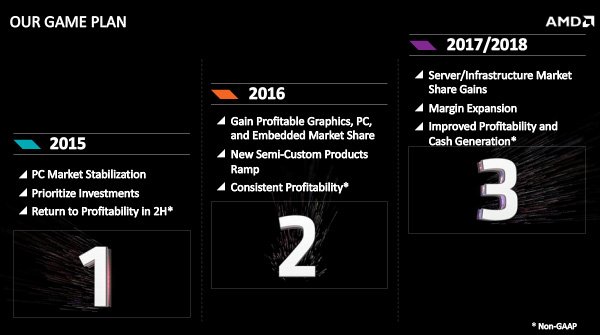

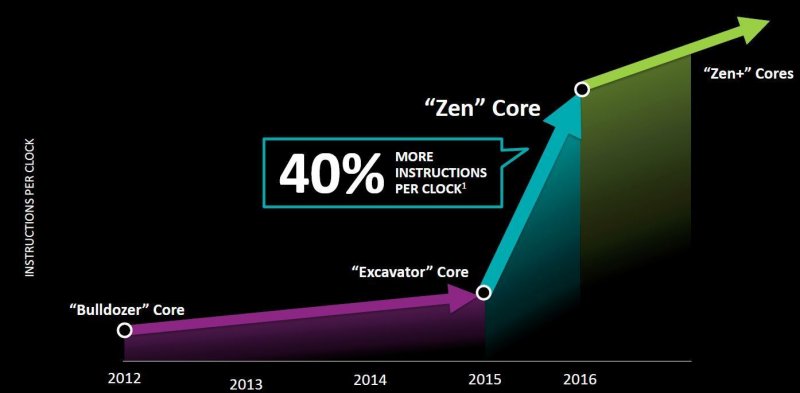

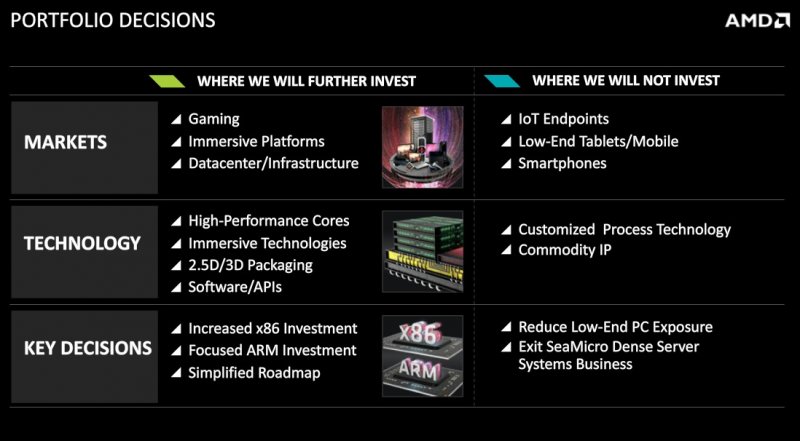

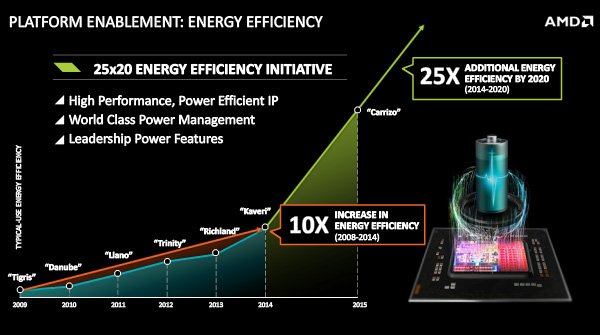

Il salvatore della patria però dovrebbe vedere la luce solo nel tardo 2016, anche se promette un mostruoso balzo in avanti rispetto ad Excavator, grazie alla nuova architettura SMT che sostituisce la vetusta CMT di Bulldozer sulla falsariga di quello che sta facendo da anni Intel con i suoi Core: in pratica andrebbe ad emulare l'Hyper-Threading garantendo un incremento nell'ordine 40% di istruzioni per clock. Zen si presta ad essere estremamente scalabile, potendo essere declinato sia in versioni a basso consumo sia in soluzioni ad elevate prestazioni per il mercato enterprise, dove i margini sono superiori e AMD sembra essere intenzionata a focalizzarsi. Un'accelerazione decisiva per la nuova CPU è data dal processo produttivo a 14nm FinFET, realizzato dallo storico partner GlobalFoundries nella Fab 9 di New York che le permetterà da un lato di allinearsi alla concorrenza di Intel che da diverso tempo ha adottato questa tecnologia, dall'altro addirittura di superare quella di NVIDIA la cui prossima generazione di GeForce (nome in codice Pascal) sarà a 16nm e sarà affidata a TSMC. Pragmatica anche la scelta di scartare l'infuocato ring mobile, dove l'acerrima rivale le sta prendendo di santa ragione, perché i guadagni sono troppo risicati: a Sunnyvale serve liquidità nel breve periodo e non si possono concedere pericolose distrazioni. Sul fronte ARM dovremmo attendere ancora fino al 2017 perché l'atteso K12, destinato principalmente a soluzioni embedded e server, è stato ulteriormente ritardato, così come non sono previsti degli sconvolgimenti epocali nemmeno in ambito GPU: Raja Koduri ha confermato a Forbes che nel 2016 vedremo la nascita di due nuovi chip basati su un'evoluzione di GCN. In realtà dovrebbe trattarsi di un potenziamento di quanto già in commercio grazie a FinFET: secondo AMD il die shrink raddoppierà le prestazioni per watt, garantendo così nuova linfa vitale ad un'architettura oramai matura, ma saranno da valutare anche le mosse del temibile competitor che sembra avere sempre un asso nella manica. Per i piani a medio termine qualche gola profonda ha già parlato delle future APU per console: sembra che per il 2018 Sony e Microsoft (ammesso che sia ancora della partita) potranno contare su chipset 5 volte più performanti di quelli attuali e che l'agognata realtà virtuale possa essere un po' più alla portata dei sistemi casalinghi, grazie anche allo sviluppo sulla LiquidVR.

Scenari futuri

Cosa succederà ad AMD nel prossimo futuro? È da qualche mese che si sono fatte più insistenti le voci di possibili joint venture, cessioni di rami d'azienda o addirittura acquisizioni. Sulla scrivania di Su sembrano esserci diversi dossier: il primo fa rifermento alla cinese BLX IC Design, produttore di processori MIPS, per un ingresso come socio di minoranza - si tratterebbe però di semplici speculazioni finanziarie. Molto più concreti gli indizi che portano a Samsung come possibile acquirente dell'intera società. Le motivazioni sarebbero in questo caso numerose: l'azienda coreana ha aperto un contenzioso con NVIDIA per l'utilizzo di sei brevetti e per delle dichiarazioni ritenute inaffidabili sulle performance dei processori Tegra; potrebbe avvantaggiarsi del know-how di AMD nel settore APU per trasportarlo in quello mobile e sfruttando le proprie linee produttive si garantirebbe maggiore marginalità (percorso già iniziato gli ultimi modelli di smartphone che utilizzano chipset proprietari); infine entrambe le società stanno lavorando su progetti di realtà virtuale (LiquidVR e GearVR) il cui matrimonio potrebbe velocizzare la commercializzazione di tali prodotti. La potenza di fuoco economica coreana non conosce rivali, ma dagli States sono stati categorici sulle chance di occuparsi del mondo mobile e questo potrebbe essere un deterrente all'affare.

Un'altra pista percorribile dovrebbe essere quella di Xilinx: stiamo parlando degli inventori di FPGA e di uno dei maggiori produttori di circuiti integrati. Il futuro della società a stelle e strisce è stato messo in seria discussione qualche mese fa, quando Intel ha completato l'acquisizione del principale competitor Altera: alcuni squali di Wall Street hanno suggerito ai piani alti di San Jose di muoversi rapidamente per la scalata di AMD, evidenziando come il colosso di Santa Clara potrebbe rapidamente ridurre la redditività del mercato dei circuiti integrati portando a serie conseguenze i bilanci di Xilinx, ed evidenziando i benefici nel matrimonio che porterebbe ad un'accelerazione nell'evoluzione di FPGA. C'è però un ostacolo che sembra stia tenendo a distanza potenziali acquirenti: si tratta dell'accordo di cross-licensing con Intel per l'utilizzo dell'architettura x86 (che è ovviamente alla base di tutte le attività produttive di AMD). Secondo alcuni analisti non ci dovrebbero essere problemi nel mantenere questa intesa anche qualora si dovesse aggiungere una terza società, ma Drew Praire, direttore della comunicazione dei "rossi" ha smentito il vicino di scrivania Devinder Kumar (direttore finanziario) sottolineando invece che qualsiasi tipo di cambio societario, sia da un lato che dall'altro, farebbe cessare l'intesa tra le parti costringendole a un nuovo negoziato. Questo accordo di fatto permette ad entrambe di realizzare chip compatibili con l'architettura x86 sfruttando le rispettive proprietà intellettuali e creando così una sorta di standard industriale.

A giugno l'agenzia Reuters scriveva che, secondo fonti distinte e ben informate, tra le opzioni ci sarebbe stata anche quella di una scissione della società: ipotesi che in un primo momento era apparsa piuttosto bizzarra in quanto si parlava di una cessione del ramo GPU che invece rappresenta uno dei core business essenziali per Sunnyvale e senza il quale è difficile immaginare anche uno sviluppo dei rimanenti prodotti. Tuttavia la cosa ha cominciato a prendere senso qualche mese più tardi, quando, come scritto poco sopra, nell'ennesimo piano di ristrutturazione di AMD è comparso il terzo "group", che molti vedono creato ad hoc per essere venduto magari ad Intel, i cui IGP, per quanto migliorati, continuano ampiamente ad essere bastonati da quelli di Sunnyale. Ad opinione di scrive questa speculazione è però da derubricare nella categoria "fantafinanza". Un paio di mesi fa Fudzilla ha invece spostato la mira affermando che, sempre stando ai soliti ignoti, il board sarebbe stato in procinto di vendere il 20% delle quote al fondo di private equity Silver Like, lo stesso che ha permesso a Michael Dell di rientrare in possesso della sua creatura. Un'operazione che avrebbe potuto portare circa 300 milioni di dollari alle esangui casse dei "rossi" e garantire il periodo di tranquillità richiesto da qui al lancio di Zen: non si trattava di mere ipotesi, in quanto un incontro tra le due società c'è effettivamente stato, ma si è concluso con un nulla di fatto. Impossibile non menzionare anche il fantasioso fascicolo Microsoft: secondo alcuni analisti il gigante di Redmond avrebbe un beneficio immediato nell'acquisizione di AMD, risparmiando mezzo miliardo di dollari all'anno per l'approvvigionamento dei chipset Xbox One, e potrebbe ulteriormente trarre beneficio dall'operazione anche in ambito mobile. Si tratterebbe di un piano che cozza alle fondamenta con le linee guida del nuovo CEO Satya Nadella, che in tempi non sospetti si era detto perplesso su investimenti in attività non inerenti al core business dell'azienda, facendo addirittura credere che non ci sarebbe stata un'erede di Xbox One.

I processori ZEN sono l'ultima carta rimasta in mano a AMD: se falliranno la società non sopravviverà

Due paroline

Dopo questo fiume di parole si capisce come AMD stia vivendo uno dei periodi più delicati della propria storia: ciononostante il suo cuore continua a battere forte, con la presentazione delle "nuove" schede R9 380X e della futura Gemini (la dual GPU erede di 295x2) confermata prima della fine dell'anno. AMD in passato ha saputo creare dei prodotti di assoluta eccellenza spostando in alto l'asticella della competizione e permettendo ai consumatori di avere quella sana concorrenza che negli ultimi anni si è potuta apprezzare solamente in ambito schede video. Dall'acquisizione storica di ATI ci si attendevano fuochi d'artificio; invece quel varco è stato il Rubicone per le CPU che sono letteralmente scomparse dai piani alti lasciando strada indisturbata a Intel. Dopo la fallimentare serie 2000 le Radeon hanno faticosamente risalito la china sino ad arrivare all'ottima R9, ma poi è mancata una proposta che potesse competere con le GeForce 9XX, e le quote di mercato sono crollate in brevissimo tempo. Purtroppo c'è da aggiungere che non sempre ha saputo vendersi così bene come gli altri competitor, che si sono divisi la torta lasciando ai nostri beniamini le briciole. Tanti scivoloni non sono stati perdonati, vedi i problemi iniziali con killer application come Assassin's Creed Unity o The Witcher 3, ma questa volta non ci resta che fare il tifo per Zen da cui dipenderà tutto: incrociamo le dita e speriamo che vada tutto per il verso giusto perché senza AMD lo scenario per i giocatori (e non solo) sarebbe molto triste.